申告していない所得税を整理しませんか?過去の確定申告をしていない無申告の解消について、税理士事務所が対応します。期限後申告や期限後の法人税のご相談もお気軽にどうぞ。

確定申告期限を過ぎてしまった無申告状態の方の申告代行を得意としている税理士事務所(会計事務所)です(実績で1,500件以上申告しています)。まずはメールやお電話で無料相談をどうぞ。

パパ活の税金と確定申告

パパ活の税金と確定申告に関してははっきりと理解しておかないと危険です。パパ活をして、お小遣い(お手当)をもらった場合は、それは収入となりますが、収入を得た以上は基本的には税金がかかるのです。

それがたとえ手渡しであってもかかりますし、確定申告が必要ないと勘違いして無申告のままでいると、そのうちに税務署の税務調査が入ってしまい、多額の追徴課税・罰金・高金利の利息を取られることになってしまい、なんのためにパパ活したのかわからないというほどの金額の支払が生じてしまうこともあるのです。

我々の税理士事務所にはパパ活されてる方々を含めて、無申告となってしまっている方々からのご相談や確定申告代行のご依頼を受けてきていますが、やはり皆さん申告を済ませると気持ちが安心されるようです。無申告となっている方は、まずは申告を行うという気持ちをもった方が良いでしょう。自ら早めに申告をすると罰金や利息も安く済みますしね。

税務調査自体は、申告しなかった時から5年後に実行されたりすることが多いので、その際に誰かと同居していたりすると大変なことになりますし、早めに対処しておいた方が良いのです(いきなり税務調査といはならなくても、自宅に税務署や市役所、区役所から通知が送付されることもあります)。

パパ活の税金の申告の仕方として一番重要なのは、まずは、贈与税がかかるのか、それとも所得税がかかるのか、ここをはっきりとさせることでしょうから、この点について次の項目で説明いたします。

パパ活の収入にかかる税金は贈与税か所得税か?

パパ活の税金の確定申告は、まずは贈与税か所得税かの判断が重要です。

パパ活の儲けに対して、贈与税がかかるのか、所得税がかかるのか、この点に関しては税理士や税務署の調査官によっても大きく意見が分かれると言えます。贈与税か所得税のどっちかというのがパパ活の税金の申告では最も大きな問題と言えるのです。

お小遣いという名目ですと贈与に感じられますし、手当という名目ですと行った仕事に対する対価というイメージになるかと思いますが、名目ではなく、そこに業務に関わる契約があるのかどうかは1つの重要なポイントだと思います。

たとえば、パパと付き合っていて、単純に好意で毎月20万円のお小遣いをもらっているのであれば贈与税ということで良いでしょう。これは、親から毎月20万円をもらっているのと同じで、仕事の対価と捉えないパターンですね。

一方で、きちんと契約を行っていて、デートを一回したらいくら払ってもらえるとか、月に4回デートすることに対していくら支払うとか、このように仕事の対価のような契約であれば、それは事業と捉えることができ、所得税や住民税の対象となるのではないでしょうか。

正直、このあたりは口頭でやり取りしているのであれば本人たちにしかわからないところですし、微妙な問題ではあるとは思うのですが。

後は、継続性も問題となるでしょう。反復継続的にお金をもらっていて、しかも多数の人からもらっている場合で、かつ、仕事の対価というような契約が存在するなら、所得税の確定申告が必要になる可能性が高いでしょう。

なお、1つの収入に対して贈与税と所得税の確定申告の両方を行うのではなく、どちらか一方の申告を行うことになります。二重に2つの税金が課税されることはないのです。

個人的には、贈与税として申告している方が多いのかなとは思います。

やはり、所得税の確定申告をすると、住民税もかかってくることになるので、OLさんなどの会社員の人が副業としてパパ活している人は会社に副収入が会社にばれる恐れがありますし、親の扶養に入ってる人も所得税の確定申告をすることに危険を感じるからですね(ここはこのページで後述します)。

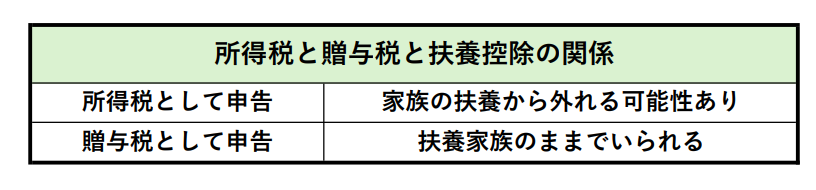

なお、家族の扶養に入っていて扶養控除の対象となっている場合、パパ活の所得が所得税の対象だと扶養から外れる可能性が生じます。反対に贈与税の申告をした場合には、扶養のままでいることができ、家族にもパパ活してたことはバレないでしょう。

お金を手渡しでもらっても税務署にばれるかも

手渡しで現金でお小遣い(お手当)をもらっている場合でも確定申告は必要となります。手渡しだから無税であるということはないのです。銀行口座への振り込みでも手渡しでも、何なら仮想通貨や物のプレゼントという形で渡されたとしても、パパ活の収入には税金がかかるのです。

手渡しだから、タンス預金(タンス貯金)にしておけば税務署にばれないとか、そういう風にも考えないようにしましょう。税務署もパパ活や愛人契約の収入に対する課税は行おうとしますし、ばれるときはばれますので。

何より、税務署に確定申告していないことがばれた時に支払うことになる金額が非常に高額になる可能性がありますし、税務署が何年後かに入ってきたときに家族に何といえば良いのかという問題がありますので。

たとえば、パパ活を5年前から今まで行っていて、5年後の今年に税務調査が来てパパ活収入に対して課税されたり、罰金と、その期間の利息を合計すると、非常に高額となります。例えば、1年間で800万円稼いで、贈与税と判断されると、以下のような贈与税の計算式になります。

800万円-110万円(贈与税非課税枠の控除)690万円

690万円×40%-125万円=151万円

これが5年となると、151万円×5年間=755万円となります。

これだけなら良いのですが、ここに無申告加算税という罰金と延滞税という利息が乗っかるのですが、これが結構重くて数割支払金額がアップするでしょう。

贈与税ではなく、所得税や住民税の対象となった場合は、その人のその他の所得にも税率が左右されるのですが、所得が高いと儲けた金額の半分以上が税務署や市区町村の役所に持っていかれてしまうでしょう。無申告は、それだけ危険なのです。

もしかすると、もらった金額をタンス預金として現金で隠しておいたり、生活費で使ってしまって、銀行口座に入れなければばれないだろうと考えるかもしれませんが、それでもばれることはあるのです。

もし現在無申告となっている方は、早めに確定申告をして無申告状態を解消しましょう。

税務署にパパ活の収入がばれる理由、原因

何故パパ活の収入の税金の確定申告をしないと、税務署にばれることがあるのでしょうか。その理由、原因を書きたいと思います。

まずは、そのパパが個人事業主や会社経営者である場合には、ばれる可能性が高まるでしょう。その方に対して税務調査が入った場合にお金の流れを見られて、銀行口座への振り込みの記録などがあれば簡単にばれますし、お小遣いを何らかの名目で必要経費にしている場合はなおさらお金をもらった側が確定申告をしていないことはばれやすいでしょう。

振込みの記録などはなくても、お金の流れを税務調査官に厳しく高圧的に問い詰められると、経営者もかなり精神的に厳しい状態となり、パパ活してる女性に支払っていると話してしまう人もいるでしょう。国家収入を担っている税務署の税務調査は警察よりも恐ろしいと感じる方もいるくらいですから。ちなみに、パパ活の支払額に関して領収書を発行している場合には、相手が経営者であり、経費に落としている可能性が非常に高いので、これも非常にばれやすい状況です。領収書があるからといっても、パパ活の支払代金を経費に落とすことは脱税とも言えるので、税務署に厳しく追及されるでしょう。

その他、パパ活をしている女性が本業の「収入がない」又は「収入が少ない」にも関わらず、車や不動産、株や仮想通貨を購入している場合には、どこからお金を捻出したのかを税務署が確認するために税務調査が行われる可能性があります。収入に対して高額な家賃の住宅に引っ越した場合も税務調査の危険はありますね。

収入に不釣り合いな生活ぶりをインスタグラムやフェイスブックなどのSNSにアップしてもばれる可能性があるでしょう。

あとは、こちら側から言い出してパパと別れた場合に、嫌がらせでパパが税務署の密告サイトや電話で、「女性が無申告の可能性がある」と連絡すると100%の確率で女性に対して税務調査が行われるでしょう。今までお金を渡したことが悔しいので、そのほとんどを失わせてしまおうと考えるような人間もいなくはないでしょう。結構この点はハイリスクだと思います。実際に無申告期間が長いと延滞税という利息が大きくなりますし、税務署調査が実行された場合の期限後申告の無申告加算税という罰金は大きくなるので、パパ活の収入からの貯金はなくなりかねませんし、そもそも貯金を全て吐き出しても支払金額に届かない可能性もあります。

意図的な脱税として悪質だと判断されると、過去7年間の無申告の税金を請求され(通常は5年)、さらに重加算税という非常に大きな罰金を支払うことになり、重加算税がかかると、もう何のために頑張ってきたのかわからないくらいの金額を取られることになります。

※自分の口座とかに振り込みでもらっている場合は、当たり前ですが、税務署もその口座を見ることができるので、極めてばれやすいとお考えください。税務署は銀行に問い合わせて。銀行口座情報を見ることができますので。

※相当高額の脱税にならない限りは逮捕、起訴になる可能性は低いと言えます。もちろん、絶対はないのですが。

贈与税として申告する場合

贈与税の申告に関しても、所得税と同じように暦年単位で計算します。

贈与税として申告する場合は、非課税枠というものが存在します。その年に贈与を受けた金額の合計が110万円以下である場合には、税金はかからないのです。

したがって、パパ活で得た金額が110万円以下の場合は、申告自体が不要であるということになります。なお、この110万円のことは基礎控除と呼びます。

贈与税の計算式は以下の表のようになりますが、その年1月1日から12月31日までの間に贈与された金額から110万円を控除した金額を課税価格として、計算することになります。

贈与税の計算式

| 基礎控除110万円の控除後の課税価格 | 税率 | 税率を乗じた後に控除できる控除額 |

| 200万円以下 | 10% | 0円 |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

例えば、900万円の贈与を受けた場合には、以下のように計算します。

900万円-110万円=790万円(課税価格)

790万円×40%-125万円=191万円(贈与税額)

国税庁の贈与税のページはこちら

所得税の確定申告をする場合は必要経費計上する

パパ活の収入に関して所得税の確定申告を行う場合は、所得税の確定申告書を税務署に提出します。なお、本業がある会社員の方が、副業としてパパ活を行っていて、利益が20万円以下の場合は、税務署への申告を行わず、住民税の申告だけ行ってもOKです。住民税の申告だけを行うことで、所得税を支払わなくて良いという法律があるため、この方が節税になるのです。

所得税の確定申告を行う場合は、事業所得か雑所得となりますが、多くの方は雑所得として申告するのではないかとは思います。

どちらの場合でも必要経費を計上できます。パパ活の収入を得るために支出した以下のような経費は計上できるでしょう。

・交通費(交通費1万円などと別途でもらった場合は、そのもらった金額は収入金額歳、別途実際にかかった交通費を必要経費に計上すると良いでしょう)

・食事代(こちらが負担したことがあった場合)

・携帯電話代の一部(パパ活で使った割合だけ)

・プレゼントを渡した場合のプレゼント代金

・パパ活用の洋服代

・その他、パパ活のために必要だった支出の金額

必要経費を計上すると、それだけ税金が安くなるので、節税のためにも可能なものはできるだけ計上しましょう。もちろん、存在しない架空の必要経費は計上しないようにしてください。これが税務署にばれると、脱税扱いとなってしまい重加算税という強烈な罰金の対象となります。

相手が報酬として必要経費にしてるケース

相手の男性がパパ活のお小遣い(お手当)を、その男性が経営する事業の必要経費としていることがあります。これは、支払った金額を経費にすることで節税したいためですね。

外部のフリーランスの方に支払いを行う場合は、その支払いを報酬と呼びます。このような報酬という名目でお小遣いを支払っている場合には、受け取った側も確定申告をしないと税務署にばれる可能性が高くなります。

何かを手伝って報酬となっている場合は(事業の相談に乗っているなど)、贈与税ではなく所得税の対象となるので、所得税の確定申告を行うようにしましょう。

名目だけ報酬となっていて、実際にはその男性の会社とは関係がないただのデートの対価である場合は、その男性は税務調査が入ったら税務署からその必要経費を否認される可能性があるでしょう。

もらった女性側としては、会社の事業を手伝った報酬であれ、デートの対価として報酬であれ、申告して納税しているのであれば、納税という意味では大丈夫でしょう。

とは言え、男性の脱税を幇助したと疑われてしまうおそれはあるので、男性の事業のためにコンサルティングをしたりもしてないし、何も手伝ってないという場合は、報酬でパパ活の対価を受け取ることは避けた方が無難でしょう。

相手が給与として経費にしてるケース

パパ活の対価を給与としてもらっている場合は、女性サイドからすると、表面的には給与所得となります。給与所得の場合には、その男性の会社で年末調整をするか、それが副業である場合には自ら確定申告をする必要があります。申告しなければ、割と早い段階で税務署に無申告がばれるでしょう。

そのパパである男性の事業の手伝いをしたりしてるのであれば、給与でも良いのですが、そうでない場合には、問題となることがあるでしょう。その男性の会社に税務調査が入って、給与ではないとなってしまった場合には、贈与税や雑所得に変更して修正申告をすることになってしまうかもしれません。

本当は全く勤務実態がないのに、給与としてパパ活の対価をもらうのは避けた方が良いと言えますね。

親の扶養に入ったままパパしても扶養から出なくてOK?

贈与税の申告をしても親の扶養から出る必要はありません。所得税の確定申告の場合は出なくてはならないことがあるので注意しなくてはなりません。

親の扶養に入っている人がパパ活をした場合には、親の扶養家族を抜けなくてはならないのでしょうか。扶養と言っても所得税法や地方税法上の扶養控除という制度と、健康保険の扶養というのがありますが、このどちらに関しても、贈与税としてパパ活の収入を申告するのであれば、扶養を出なくても大丈夫です。

一方で、所得税の対象として確定申告をする場合は話が変わってきます。この場合には、稼ぎが一定額を超えると税法上の扶養も、健康保険上の扶養も出なくてはならなくなるでしょう。

副業としてパパ活してる場合に会社にばれない方法

本業で会社勤務しているOLさんなどの会社員の方が、副業としてパパ活をしてお小遣いをもらっている場合は、会社にばれるのでしょうか。副収入の存在がばれるとしたら、住民税がポイントとなります。

会社で住民税は天引きされるのですが、この金額が増えてしまったり、会社経由で毎年6月ごろに従業員がもらう住民税の特別徴収税額決定通知書の事業所得(営業等)や雑所得のところにアスタリスクマークがついてしまってばれるおそれがあるのです(特別徴収税額決定通知書が圧着式であったり、シールが貼られていて会社の人が中身を確認できない場合は、ほとんどばれないでしょう)。

まず、贈与税の対象としている場合には、住民税が関係しないので、本業の会社にはばれません。安心して良いでしょう。

継続的なパパ活であって、雑所得や事業所得が高い場合で所得税の確定申告をする場合には、確定申告書の第二表で「自分で納付」というところを選択すると、パパ活にかかる住民税は自宅に送ってもらえるので、会社にばれないのです。

ただ、ふるさと納税・住宅ローン・医療費控除がある場合は注意が必要だったりしますし、年末調整でも気を付けたいところはあるので、ご心配でしたら下記のサイトもご覧くださいませ。副業バレに関してはどこよりも詳しく書いたサイトであるため、ブックマークしてから色々なページを回ってみると、欲しい情報が手に入るかもしれません。是非確定申告前にもご覧になって欲しい内容となっています。

副業がばれない方法

初めての申告なら、税理士事務所(会計事務所)に依頼

パパ活をしていてこれから確定申告をされる方、又、これまでパパ活をしてきたけどずっと確定申告をしていないという方は、是非一度当税理士事務所にご相談くださいませ。

実際に、パパ活をされている方のご相談もよく寄せられていて、ご相談後に安心していただいたり、場合によっては期限後申告等を行ってから安心していただけることが多くあります。これまでに無申告であった方の場合には、その無申告を解消するための最初の申告だけを、我々のような無申告案件を得意とする税理士事務所に依頼して、その次からはご自身で申告するのが得策かなと思います。

税理士事務所に確定申告書を作ってもらうことで正しい完成品を手に入れることができますので、翌年からはご自身でそれを参考にして真似することで、比較的簡単に確定申告書を作成することができるのです。そうすると、余計な税金を払ったり、間違いを税務署に指摘されることもなくなりますし、税理士報酬の支払も最初の申告時だけになるので良いかと思います。

無料相談をご希望の場合は、お電話をいただいてそのままご質問いただくか、又は、メールフォームから直接ご質問くださいませ。

貴方の確定申告は当事務所にお任せください!無申告の方の申告代行件数では2,000件を超えています。相談件数という曖昧なものではなく、実際の申告件数も多い税理士事務所でございます。

確定申告のご相談はこちら(無料相談です)

03-6712-2681

営業時間:9:00~18:30

20時頃までは事務所内にいることも多く、お電話がつながることもございますので、お気軽にご連絡くださいませ。関東圏はもちろんのこと、メールやお電話、ZOOMなどを用いて、全国からのご相談に応じております。

個人と法人の無申告案件、共に実績が豊富な税理士事務所(会計事務所)です。